Mi tudjuk hová tartunk!

Határozott céljaink, tudatos elképzeléseink vannak a jövőt illetően, s reményeink szerint együtt, közösen olyan erőket mozgathatunk meg, melyre külön-külön képtelenek lennénk.

2019.02.21

Mekkora pusztítást hoz a kormány egészségbiztosítási döntése?

Idén év elején megszűnt Magyarországon a munkáltató által fizetett egészségbiztosításoknak és más kockázati biztosításoknak a minimálbér 30%-áig járó adókedvezménye. A tavaly megkötött szerződésekre még jár a kedvezmény, és egy pénzügyminisztériumi állásfoglalás tovább mérsékelte a lépés idei következményeit. Ugyanakkor a döntés a magánegészségügy dinamikus bővülése mellett is érezhetően negatívan hathat a magyar biztosítók egészségbiztosítási bevételeire.

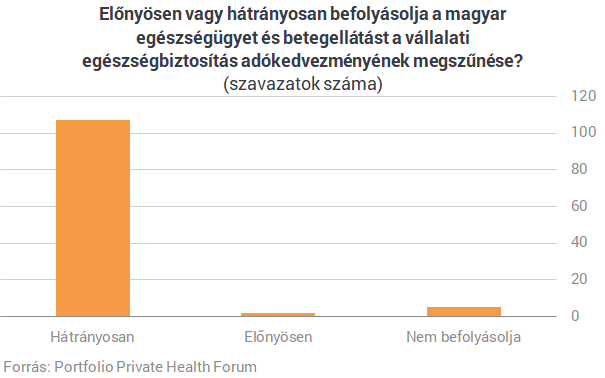

Tavaly novemberi Portfolio Private Helalth Forumunkon megkérdeztük már a magánegészségüggyel foglalkozó szakmai közönséget, előnyösen vagy hátrányosan befolyásolja-e a résztvevők szerint a magyar egészségügyet és a betegellátást a vállalati egészségbiztosítások adókedvezményének megszűnése. A válaszadók határozott véleményt fogalmaztak meg, ugyanis a 114 szavazóból 107-en úgy gondolták, a 2019. januárjától életbe lépő szigorítás a vállalati egészségbiztosítások esetében hátrányosan érinti a magyar egészségügyet, hiszen forrást von el a rendszerből.

Egy közelgő rendezvényünkön, a március 5-ei Biztosítás 2019 konferencián is kiemelten foglalkozunk a kérdéssel, érdemes lesz eljönni. A kora délutáni egészségbiztosítási szekciót Újlaki Ákos, a BCG projektvezetője fogja nyitni előadásával, ő a biztosítók egészségfejlesztésben betöltött szerepe mellett a magán egészségbiztosítás relevanciájáról, a Magán egészségügy és egészségbiztosítás kapcsolatáról, inspiráló nemzetközi példákról, és lehetséges egészségfinanszírozási szerepvállalásokról is beszélni fog. A panelbeszélgetésben a Duna Medical Center, az Advance Medical, a Groupama Biztosító szakértője és egy korábbi egészségügyi államtitkár, Kincses Gyula is kifejti majd a véleményét.

A biztosítókat is megkérdeztük arról, milyen következményekre számítanak az idei adóváltozások kapcsán, az érdekesebb részleteket kiemeltük.

Metlife

A kkv-szegmenst érintik legsúlyosabban ezek a változások, ott várhatóan minimum 20-30%-kal fog csökkenni az állományunk. A nagy vállalati szektorban nem számítunk ilyen erős visszaesésre a jelenlegi munkaerőpiaci trendek figyelembe vételével. A jelentős mennyiségi és minőségi munkaerőhiány következtében a munkáltatóknak minden eszközre szüksége van ahhoz, hogy megtartsa és bevonzza a munkavállalókat. Az elmúlt években ezért a munkavállalók pozíciója erősödött és számítanak mind az összeg-, mind a szolgáltatástfinanszírozó biztosítási termékekre, mint juttatásokra. Előnyöket látunk az összegbiztosítás javára, mivel a MABISZ kérésére készült PM-állásfoglalás alapján (lásd alább - a szerk.) kedvezőbb adókulccsal adózhat, szemben a szolgáltatásfinanszírozó termékekkel, melyek bérként adóznak az idei évtől.

Union

Úgy gondoljuk, hogy az egészségbiztosítási piac mindenképp növekedni fog, és az Union ebből egy még nagyobb szeletre pályázik - jelenleg a lehetőségeinket vizsgáljuk. Szerencsére a nagyvállalatok tényleg hisznek az egészségtudatos működésben, és az egészségbiztosításra hozzáadott értékként tekintenek. A partnereink számára tényleg fontos, hogy olyan csomagot tudjanak kínálni a munkavállalóiknak, ami megtartó erővel bír; tehát megyünk tovább.

Groupama

Optimisták vagyunk az egészségbiztosítási piacon fellelhető átalakulási tendenciák kapcsán. Úgy látjuk, hogy azok a cégek, melyek munkavállalói már korábban is - akár évek óta - rendelkeztek szolgáltatásfinanszírozó egészségbiztosítással, ismerik és tudatosan használják az elérhető szolgáltatásokat, azok továbbra is fenn fogják tartani ezt a juttatási formát a munkavállalóik számára.

Azon cégek, akik különösen odafigyeltek a piaci környezet változásaira, már éltek a lehetőséggel és az idei évre szólóan még 2018 év végén megkötötték az egészségbiztosítási szerződésüket, kihasználva így az adózási előnyöket. Emellett azonban jelenleg is érkeznek folyamatosan az ajánlatkérések, így azt tapasztaljuk, hogy van igény az egészségbiztosításra.

Álláspontunk szerint abiztosítási piacot nem maga a cafeteria megszüntetése érinti, nagyobb hatással az adózási szabályok változása van. Úgy gondoljuk, hogy amennyiben egy átlagos, elfogadható adó mértékkel emelkedik csak a biztosítás költségvonzata, úgy tovább folytatódhat a növekedés.

Allianz

Véleményünk szerint a vállalkozások jó része olyan szolgáltatásnak tekinti az egészségbiztosítást, amely hozzáadott értéket teremt a munkavállalók számára, elősegítve azok megtartását. Az adózási kérdés valóban fontos, de csak egy szempont a sok közül.

Uniqa

Ez a kérdés nemcsak az egészségbiztosításokat, hanem az élet- és balesetbiztosításokat is érinti. Várhatóan a piac minimálisan szűkülni fog vagy legjobb esetben is stagnál, bár az is kérdés, hogy milyen egyéb gazdaságpolitikai döntések lesznek befolyással erre a piacra. Tapasztalataink szerint anagyobb vállalatok törekednek arra, hogy ezt a szolgáltatást továbbra is biztosítani tudják a munkavállalóik részére. A szolgáltatásfinanszírozó egészségbiztosítások esetében igaz ez a legfokozottabban, de az összegbiztosítások esetében is látjuk ezt a szándékot.

MABISZ

Az év eleji adóváltozások ellenére a munkáltatók közel negyede szerepeltetni kívánja a fix juttatásai között a kockázati biztosítást, hívta fel a figyelmet nemrég a MABISZ közleménye. Az adótörvény nyári változásai nyomán lényegesen átalakult a tavaly még meghatározott összeghatárig adómentesen juttatható kockázati biztosítások szabályozása. Ugyanakkor egy átmeneti ideig (ez év végéig) a még tavaly megkötött kockázati biztosításokra továbbra is kedvező szabályokkal fizethető a biztosítási díj. Vagyis 2019-ben is teljesen adómentesen és a munkáltató társaság érdekében felmerült költségként elszámolva juttatható a kockázati élet-, baleset- és betegségbiztosítás a munkavállalók számára. Sőt, a Pénzügyminisztérium tavaly decemberi szakmai álláspontja szerint csoportos biztosítások esetében az idei létszámmozgás nem befolyásolja az átmeneti szabály alkalmazhatóságát. Tehát a 2019-ben a csoportba kerülő magánszemélyekre jutó esedékes díjra is még a tavalyi szabályok vonatkozhatnak. (A részletes állásfoglalás alapján a biztosítótársaságok minden, a termékkörrel kapcsolatos kérdésre választ tudnak adni az érdeklődő cégeknek.)

Talán ezeknek a könnyítéseknek is köszönhető, hogy a jelek szerint a munkaadók továbbra is számolnak béren kívüli juttatásaikban a kockázati biztosításokkal. Legalábbis ez derül ki a Szent István Egyetem Menedzsment és HR Kutató Központja friss felméréséből, amelyet a Cafeteria TREND Magazin támogatásával készítettek. Az elmúlt három évhez hasonlóan idén is megvizsgálták, hogy miként alakul a munkáltatók juttatási gyakorlata 2019-ben. A kutatásban 401 munkáltató adatait dolgozták fel. Bár jelentős változások történtek a juttatások szabályozásában, mégis a válaszadók 23 százaléka nyilatkozott úgy, hogy a fix juttatásai közt kockázati biztosítást is nyújt a munkavállalói számára.

A kockázati biztosítási termékkör a felismert előnyöknek köszönhetően fokozatosan nyert teret az elmúlt évtizedekben mind a munkavállalók, mind a munkáltatók körében. Ez a gyűjtő fogalom azokat az élet-, baleset-, és betegségbiztosításokat foglalja össze, amelyek értelmében a biztosító a biztosítottat ért biztosítási esemény (haláleset, baleset vagy betegség, orvosi ellátás) bekövetkezése esetén teljesít szolgáltatást. A szolgáltatása lehet a biztosítási eseményre nézve előre meghatározott biztosítási összeg kifizetése, vagy baleset/betegség miatt szükséges egészségügyi ellátás költségeinek megtérítése, illetve az orvosi protokoll szerint indokolt tartalmú szűrővizsgálat költségének viselése. Ezek mellett egyre többen igényelnek asszisztencia-szolgáltatásokat is, amelyek segítségével a biztosítók a betegút teljes hossza alatt támogathatják, segíthetik ügyfeleiket. Ilyen szolgáltatás lehet egy telefonon elérhető orvosi call center, bizonyos vizsgálatok megszervezése, vagy második orvosi vélemény biztosítása, akár külföldi szakemberektől.

Az MNB adatai szerint tavaly a kockázati (haláleseti) életbiztosítások darabszáma meghaladta a hatszázezret és az önálló balesetbiztosítások darabszáma is hasonló nagyságrendben mozgott. Ugyanakkor az önálló (nem életbiztosítások kiegészítő elemeként megkötött) betegségbiztosítások száma nagyon alacsonyan mozgott, ami nyugat-európai összehasonlításban a piac egészére elmondható. Egy olyan piacról beszélünk, ahol a csoportos életbiztosításokhoz kapcsolódó kárkifizetések 2017-ben megközelítették az 5 milliárd forintot, a betegség- és egészségbiztosítások kárkifizetései pedig a 7 milliárdot.

Ráadásul az átlagosan igényelt biztosítási védelem mértéke sem tekinthető ideálisnak. Mind élet-, mind baleset-, mind betegségbiztosítás esetén célszerű lenne növelni a biztosítási védelem szintjét, hogy a szerződések valóban hathatós segítséget tudjanak nyújtani a biztosítási esemény (haláleset, baleset, illetve betegség) bekövetkezésénél. Gyakorta emlegetett példa, hogy egy haláleset után egy család általában három év alatt tudja teljes mértékben újrarendezni anyagi viszonyait. Így célszerű lehet a biztosított három éves jövedelmének megfelelő, vagy magasabb kockázati életbiztosítási összeget választani - hívta fel a figyelmet a Magyar Biztosítók Szövetsége.